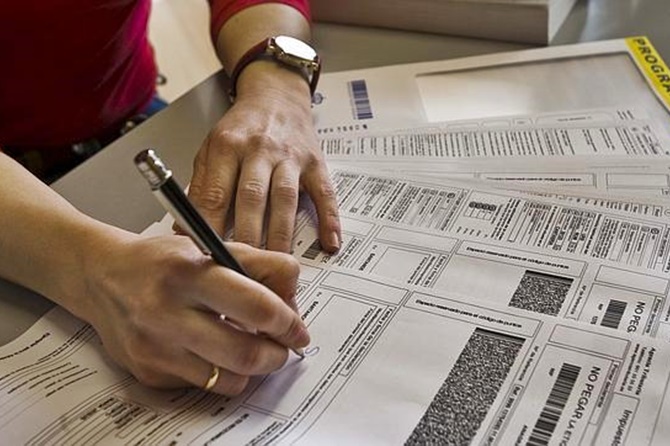

Los errores más comunes en el borrador de la Renta

Los técnicos de Hacienda estiman que uno de cada 3 contiene errores u omisiones

Según las estimaciones de los Técnicos del Ministerio de Hacienda (Gestha), uno de cada tres borradores de la Renta puede contener errores, omisiones e imprecisiones que impidan beneficiarse de las reducciones y deducciones fiscales estipuladas por ley. De acuerdo con los cálculos de Gestha, el 75% de las declaraciones que se presentan dan como resultado una devolución, y la necesidad de cobrarla rápido provoca que no se revisen ni se rectifiquen los borradores emitidos por la Agencia Tributaria (AEAT) que, en muchos casos, no dispone de toda la información necesaria para incluir numerosas deducciones en la declaración, algo que la propia Agencia admite abiertamente.

Precisamente, estos fallos y omisiones perjudican especialmente a los contribuyentes con menos ingresos, quienes, por regla general, no pueden costearse los servicios de asesores fiscales profesionales que les ayuden a complementar correctamente sus borradores.

Con el objetivo de ayudar al contribuyente en esta situación, los técnicos de Hacienda han elaborado una lista con los diez errores, omisiones o imprecisiones más frecuentes en el borrador de la renta, relacionados en su mayoría con las deducciones por adquisición de vivienda, el estado civil o las subvenciones públicas.

1. La familia

Conviene prestar especial atención a que los cambios en el estado civil aparezcan reflejados en el borrador, así como las defunciones y, sobre todo, los nacimientos. Igualmente, deben tenerse en cuenta las situaciones de minusvalía tanto personales como familiares.

En el caso de los nacimientos, puede que a lo largo de 2015 hayas aumentado la familia, lo que puede incrementar el importe a devolver entre 1.200 y 2.400 euros adicionales si alcanzas la calificación de familia numerosa o si, por otra parte, adquieres la declaración de discapacidad. No obstante, no podrán obtener esta deducción los que ya hayan cobrado el abono anticipado durante 2015. Además de estas nuevas deducciones, es conveniente comprobar que la deducción por maternidad está correctamente consignada.

Respecto a los mínimos por descendientes, un error bastante frecuente es incluir en el borrador a un hijo que ha realizado pequeños trabajos que le han reportado rentas superiores a 1.800 euros si éste presenta declaración. Los técnicos recomiendan que los hijos en esta situación no presenten la declaración si no están obligados, ya que esto puede hacer que la devolución a obtener sea menor que el beneficio de incluirlo.

Finalmente, no debes olvidar incluir en el borrador las deducciones autonómicas sobre estas mismas circunstancias.

2. Individual o conjunta

A la hora de hacer la declaración de la Renta hay que elegir siempre tributar por la opción más ventajosa, aunque la Agencia Tributaria haya marcado ya previamente una de las casillas. Si estás casado debes analizar si es más beneficioso hacerla de forma individual o conjunta. Asimismo, en los casos de separación o divorcio deben reflejarse las pensiones compensatorias entre cónyuges y las anualidades por alimentos de los hijos siempre que no haya derecho a percibir mínimos por descendientes, ya que ambas aumentan el importe a devolver.

3. Deducciones autonómicas

Antes de confirmar el borrador, deberías informante sobre las deducciones que aplica tu comunidad autónoma. En la mayoría de los casos son desconocidas por los contribuyentes y pueden reportarnos importantes beneficios fiscales. Normalmente tienen que ver con los gastos de enseñanza o estudios, por determinados donativos, autoempleo, etc.

4. Alquiler de vivienda

El fin de deducción estatal por el alquiler de la vivienda habitual, que es una de las principales novedades de este año, no afecta, sin embargo a todos los contribuyentes, solo a los que firmaron sus contratos a partir del 1 de enero de 2015. S tu contrato es anterior a esa fecha, podrás seguir disfrutando transitoriamente de esta deducción del 10,05% de las cantidades satisfechas, siempre que tu base imponible sea inferior a 24.107,20 euros anuales.

Tampoco olvides incluir en tu declaración la deducción autonómica por el alquiler de la vivienda habitual que para determinados colectivos más o menos amplios está en vigor en todas las comunidades, salvo en Baleares, Murcia y La Rioja y que es más elevada que la estatal.

5. Compra de la vivienda habitual

En el caso de la compra de vivienda habitual, ocurre algo similar que en el caso anterior. La deducción solo ha desaparecido para los contribuyentes que la adquirieron a partir del 1 de enero de 2013. Por ello, Gestha insiste en que lo más importante es comprobar que esta deducción consta en nuestra declaración (en algunos casos, por errores de la entidad financiera no figuran datos del préstamo hipotecario), así como su importe, para lo que nos debemos asegurar si existen primas por seguros de vida o incendios vinculados a las hipotecas que sumar al cálculo.

También recuerdan los técnicos de Hacienda que debes revisar que el importe de hipoteca se ha dedicado al 100% a financiar la vivienda habitual, porque si se has pedido una ampliación de hipoteca para otra finalidad hay que ajustar el porcentaje que exclusivamente financia la inversión en la vivienda habitual para evitar un revisión de Hacienda.

6. Rendimientos del trabajo

Para los rendimientos derivados de nuestro trabajo, los técnicos de Hacienda aconsejan hacer dos tipos de comprobaciones. Por un lado, acerca de los ingresos, ya que pueden existir algunos que no consten en el borrador, como es el caso de los pensionistas retornados que cobran de la Seguridad Social extranjera, la cual envía los datos a la Administración española con bastante retraso, o el de las empleadas del hogar.

Por otra parte, están algunos gastos que deben ser incluidos directamente por el contribuyente, como las cuotas sindicales, los gastos en defensa jurídica, así como la indicación de que, estando desempleado, se ha aceptado un trabajo que haya obligado a cambiar el municipio de residencia o si se es trabajador activo discapacitado.

7. Locales y pisos vacíos

Las viviendas y locales vacíos generan lo que se denomina imputación de rentas inmobiliarias, un presunto ingreso que se estima en un porcentaje del valor catastral. Por ello, hay que comprobar que estas imputaciones son correctas, pues a veces la Agencia Tributaria incluye viviendas que ya no son de nuestra propiedad o en las que vive el excónyuge, etc.

8. Ganancias patrimoniales

Los contribuyentes olvidan, en ocasiones, declarar las ganancias patrimoniales, lo que hace que tenga que ser la Agencia Tributaria quien las liquide después, lo que lleva aparejado una sanción. Esto suele pasar, sobre todo, con las ventas de inmuebles o acciones, ayudas oficiales del Plan PIVE para compra de un vehículo o con las ayudas por adquisición de vivienda.

También hay que anotar en el borrador si se opta por la exención de las ganancias de la venta de vivienda habitual o de acciones, a condición de reinvertir el importe obtenido en una nueva vivienda habitual o de acciones, respectivamente.

9. Las donaciones

Otras deducciones importantes que muchas veces no se incluyen en el borrador son las de afiliación a algún partido político o las correspondientes a donativos, como a alguna ONG o fundación. En el caso de las donaciones, también las comunidades autónomas han incorporado sus propias desgravaciones.

10. Planes de pensiones

La entidad que gestiona nuestro plan de pensiones debe suministrar estos datos a la Agencia Tributaria, pero es importante comprobar que todos son correctos.

Si has recuperado tu plan de pensiones, debes tener en cuenta las deducciones que transitoriamante se aprobaron para los rescates en forma de capital, bien por jubilación, invalidez, dependencia, desempleo de larga duración, enfermedad grave y, con carácter temporal desde 15 de mayo de 2013 hasta 14 de mayo de 2017, por un procedimiento de ejecución sobre la vivienda habitual.

Para evitar sanciones, nunca debes olvidarte de presentar declaraciones complementarias, reponiendo las reducciones en la base imponible practicadas e incluyendo los intereses de demora, en aquellos casos distintos a los citados en los que excepcionalmente se haya dispuesto total o parcialmente de los fondos de los planes de pensiones.

EL NORTE DE CASTILLA